近期美元流动性激增的内外部含义

——2021年5月24日~30日

我们注意到,近期不论是美国国内美元流动性、还是海外美元流动性都处于一个异常充裕状态,充裕程度甚至是2015年以来新高。这反过来可能部分解释了美元和美债利率的弱势,以及美股市场的韧性。

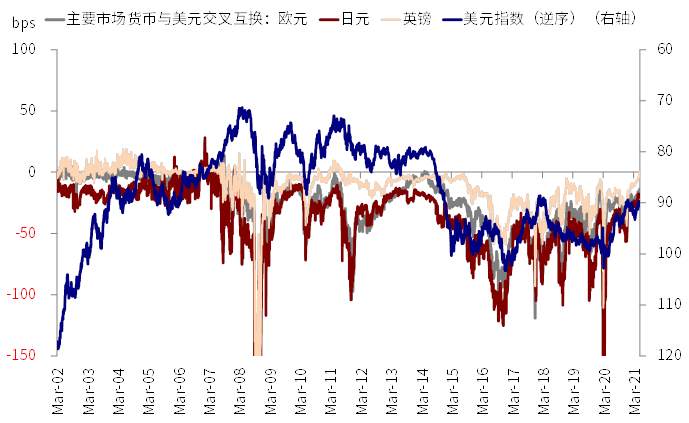

►近期美元流动性创出新高:1)逆回购操作(reverse repo)操作持续创出新高;2)欧元日元和英镑与美元的3个月交叉互换也都基本创下2015年以来的新低。

►这一充裕的流动性从何而来?简言之,新一轮财政补贴发放是直接源头。

►那么会不会持续?短期会,但我们强调也不能在目前趋势上简单线性外推。

►对资产价格的影响与启示。1)美元:虽然不是决定汇率走势的唯一且核心因素,但从供需结构角度考量,供给短期的激增必然会对汇率价值产生负向压力;2)美债利率:流动性充裕会加大对其他资产的需求,比如短端美国国债甚至长端国债,进而压低利率水平;3)美股市场:形成一定的流动性支撑;4)其他市场资产:美元流动性的外溢也可能会出现,特别是增长或者回报吸引力较好的市场,例如近期北向大举流入和人民币升值。

►对政策的影响?当前异常充裕的流动性,如果再叠加通胀继续大幅超预期,那么的确会对当前美联储进行资产购买形成压力。因此,下一次FOMC会议(6月15~16日)前5月CPI尤为关键。此外,美联储可能对IOER和RPR做出技术调整。

近期美元流动性异常充裕的含义与内外部影响

近期,我们注意到,不论是美国国内的美元流动性、还是海外的美元流动性都处于一个异常充裕的状态,其充裕程度甚至是2015年以来新高。这反过来可能部分解释了美元和美债利率的弱势,以及美股市场的韧性。那么,这背后的原因是什么,只是暂时性的、还是将持续更长时间?对于各类资产、以及市场较为关心的美联储政策又将有何影响?我们在本文中做出分析。

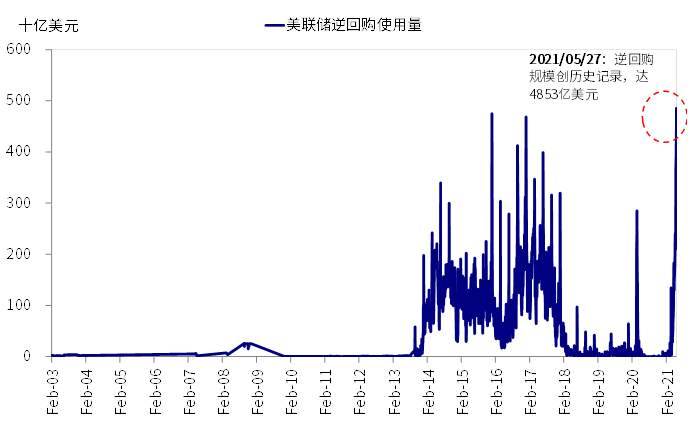

►近期美元流动性创出新高,可以体现在两个层面:1)美联储用于吸收市场过多流动性的逆回购操作(reverse repo)操作持续创出新高,上周四单天隔夜逆回购便高达4835亿美元的历史记录,尽管最终执行成交利率为零(5月全月规模5.15万亿美元,4月全月1.45万亿美元)。2)衡量全球美元流动性的欧元日元和英镑与美元的3个月交叉互换也都基本创下2015年以来的新低。

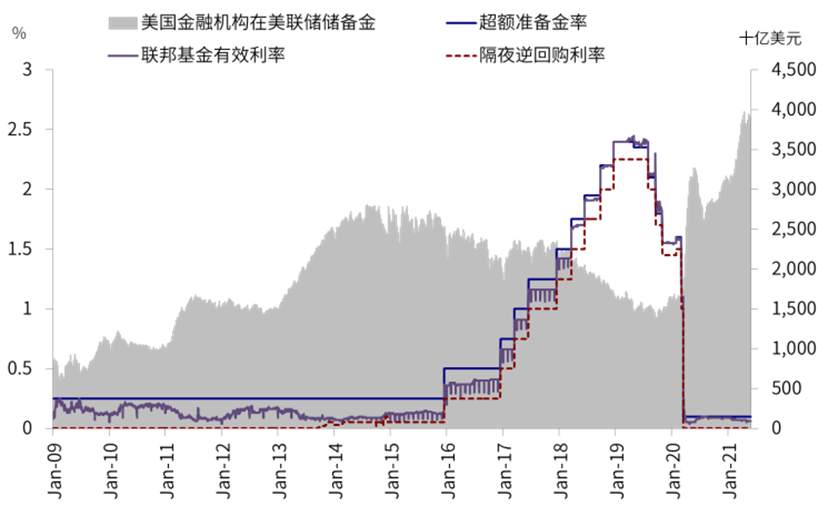

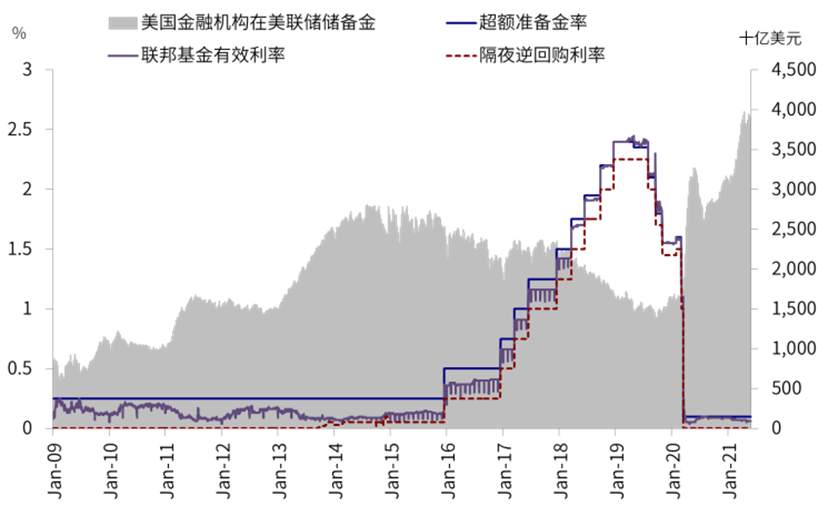

美联储自2013年推出隔夜逆回购操作并将其利率作为利率走廊下限,上限为超额准备金率

美联储近期逆回购使用规模创纪录新高,5月27日当日逆回购规模达4853亿美元

衡量全球美元流动性的欧元日元和英镑与美元的3个月交叉互换也都基本创下2015年以来的新低

这一充裕的美元流动性,可以部分解释近期美债利率(特别是短端利率)以及美元指数(90.0086, -0.0641, -0.07%)的相对弱势(当然美元的弱势也与近期欧美之间疫情和疫苗剪刀差再度逆转并持续收敛有关)、甚至美股市场的韧性,也同时引发了市场对于美联储是否需要提前采取措施减少过度充裕流动性的讨论。

这一充裕的美元流动性,可以部分解释近期美债利率(特别是短端利率)的下降

对于美元而言,除了充裕的流动性外,近期弱势也与近期欧美之间疫情和疫苗剪刀差再度逆转有关

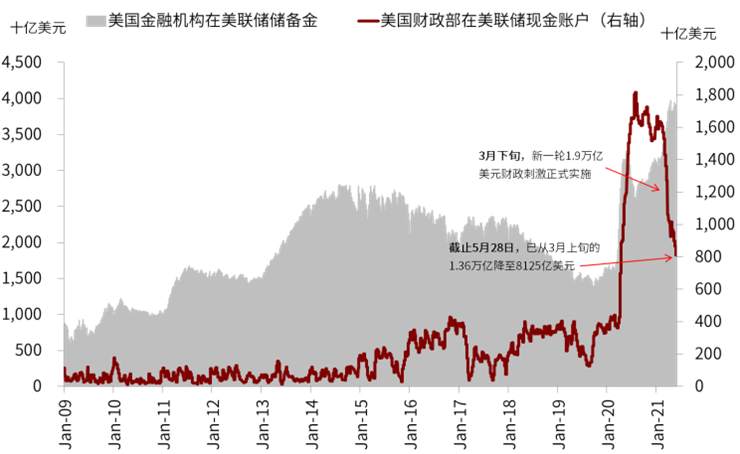

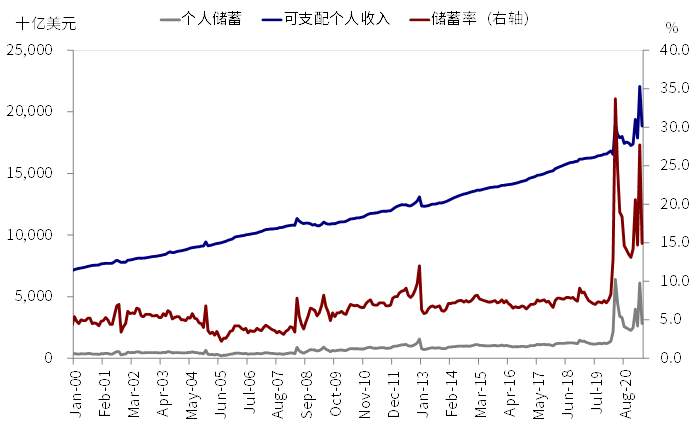

►这一充裕的流动性从何而来?简言之,新一轮财政补贴发放是直接源头。近期美元流动性异常充裕的源头是3月下旬正式开始实施的新一轮1.9万亿美元财政刺激。在这一背景下,美国财政部的现金账户(TGA,Treasury General Account)从3月初的1.36万亿骤降至最新的8125亿美元,减少近5500亿美元。财政直接一次性救助和失业补贴的发放除了刺激3~4月消费需求外,也形成了相当一部分储蓄(3月储蓄率一度高达27.7%,4月依然有14.9%)。

财政补贴带来的超额储蓄形成了剩余流动性,一部分进入如货币市场基金等金融机构(3月下旬货币市场基金资金流入激增),而这些机构又通过美联储的隔夜逆回购操作短暂的回到美联储的手中。其之所以在成交利率为零的情况下依然这么做,主要是由于在短期融资利率已降至几乎为零的时候,包括银行和货币市场基金在内的金融机构很难为其大量的现金找到理想归宿。但这些都反映了当前流动性的异常充裕。

美国财政部的现金账户从3月上旬的1.36万亿骤降至最新的8125亿美元,减少近5500亿美元

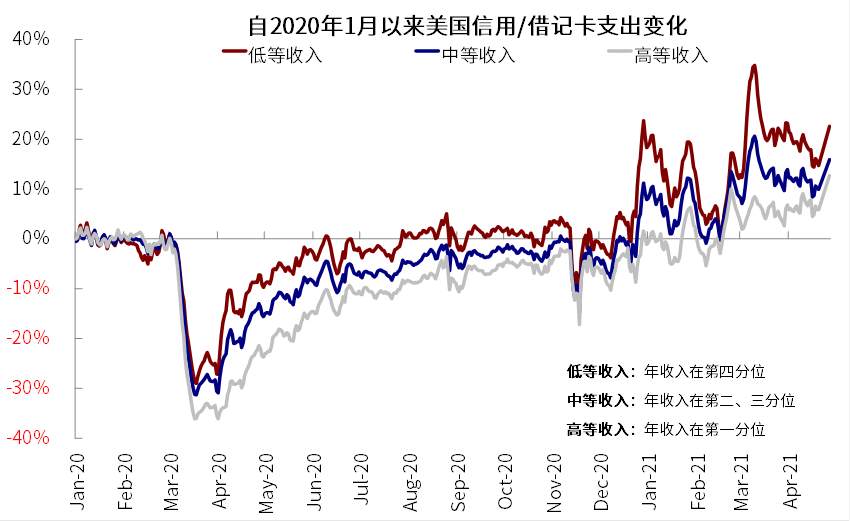

美国整体消费数据已超疫情前水平。低收入群体消费超过23%,中等收入超过16%,高等收入超过13%

3月储蓄率一度高达27.7%,4月依然有14.9%

财政补贴带来的超额储蓄形成了剩余流动性,一部分进入如货币市场基金等金融机构

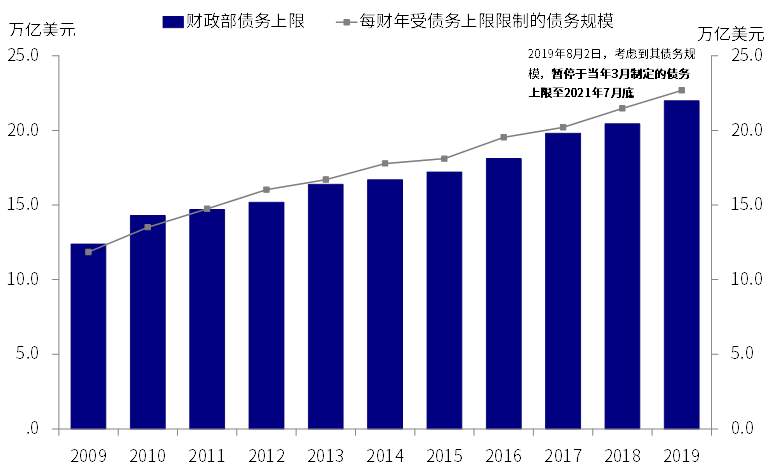

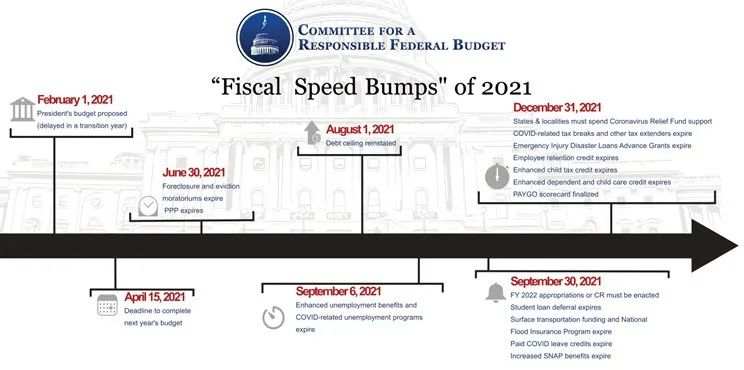

►那么会不会持续?短期会,但也不能在目前趋势上简单线性外推。从流动性的供给上,上一轮财政刺激的新增量高峰已经过去(目前超过24个州已经决定提前停止原定于到9月初的失业补贴),不过由于2019年8月暂停的债务上限将于今年7月底再度生效,这也有可能对财政部可持有的现金水平同样形成约束,进而或迫使财政部继续减少其持有的现金。如果假设回到2019年中所有水平的话,还有大概4000亿美元左右的空间;从需求端,更多州开放带来的消费需求有可能会消耗一部分储蓄。

因此,综合而言,只要美联储不意外在近期决定缩减QE,我们认为短期内当前相对充裕的流动性状况依然会延续一阵时间,但给定开放进展和刺激高峰的过去,简单线性外推会继续环比扩大在我们看来也同样不恰当。

2019年8月暂停的债务上限将于今年7月底再度生效

未来主要财政和预算政策时间节点

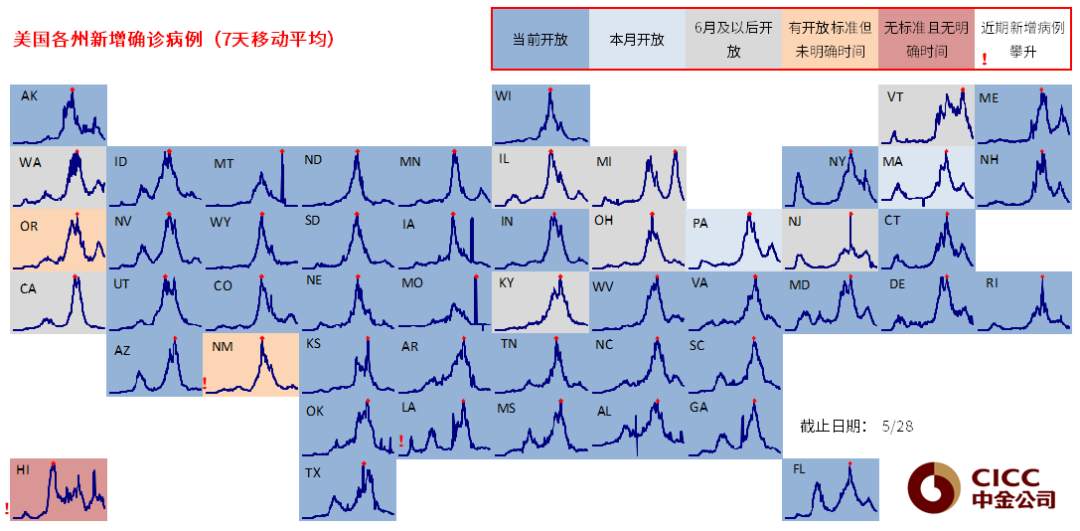

除夏威夷州外美国绝大多数州已经开放或有开放计划

►对资产价格的影响与启示。1)美元:虽然不是决定汇率走势的唯一且核心因素,但从供需结构角度考量,供给短期的激增必然会对汇率价值产生负向压力,叠加近期欧美疫情和疫苗剪刀差的缩窄,都是美元指数短期偏弱的主要原因。我们注意到,除了一些危机时刻,全球的美元流动性与美元指数的走势有较好的相关性。但我们依然认为,不能将这一短期变量影响下的趋势做简单的线性外推。

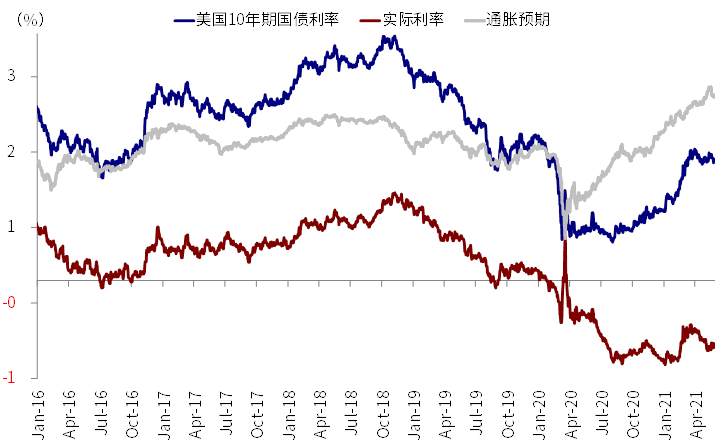

2)美债利率:流动性的充裕会加大对其他资产的需求,比如短端美国国债甚至长端国债,进而压低利率水平。不过由于长端国债同时还受到增长和通胀预期影响,因此其变化不会如短端利率那么显著。

3)美股市场:形成一定的流动性支撑,近期我们注意到流入美股市场的资金仍在继续且加速。

4)其他市场资产:美元流动性的外溢也可能会出现,特别是增长或者回报吸引力较好的市场,例如近期的人民币大幅升值,北向资金创纪录的流入,都可能与此有一定关系。

美元流动性的外溢也可能会出现,特别是那么增长或者回报吸引力较好的市场,例如近期北向资金创纪录的流入

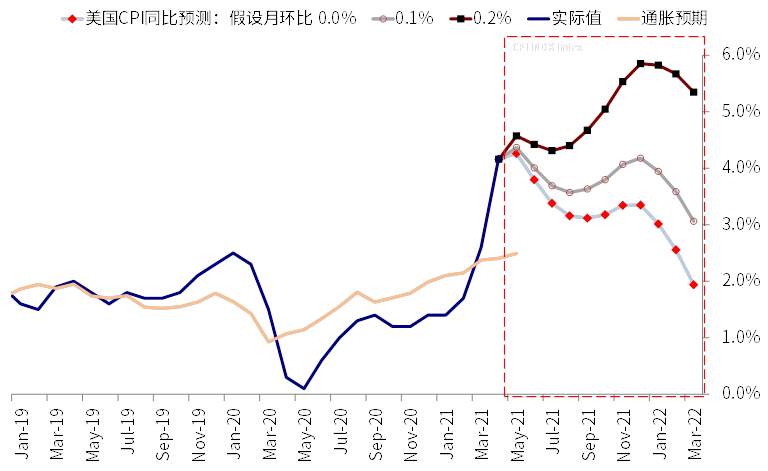

►对政策的影响?当前异常充裕的流动性主要源头为新一轮财政刺激,如果再叠加通胀继续大幅超预期,那么的确会对当前美联储既然进行资产购买形成压力。因此,在下一次FOMC会议(6月15~16日)之前公布的5月CPI就尤为关键。我们测算,如果年内月平均环比不超过0.2%的话,那么同比高点就将在5月出现,这样的话,美联储依然可以维持相对耐心的退出节奏(如我们测算的四季度)。

此外,给定当前充裕的流动性和过低的资金利率水平,市场预期在接下来的FOMC会议中,美联储不排除做出技术性的上浮上调其作为利率走廊上沿的超额准备金率(IOER,当前0.1%)和下沿的隔夜逆回购利率(RPR,当前为0%)以吸收更多剩余流动性并防止资金利率过低,从而相对减轻票据和回购市场资金成本压力。

我们测算,如果年内月平均环比不超过0.2%的话,那么美国CPI同比高点就将在5月出现

市场动态:大宗反弹、黄金超买、美股加速流入、核心PCE同比创1992年以来新高

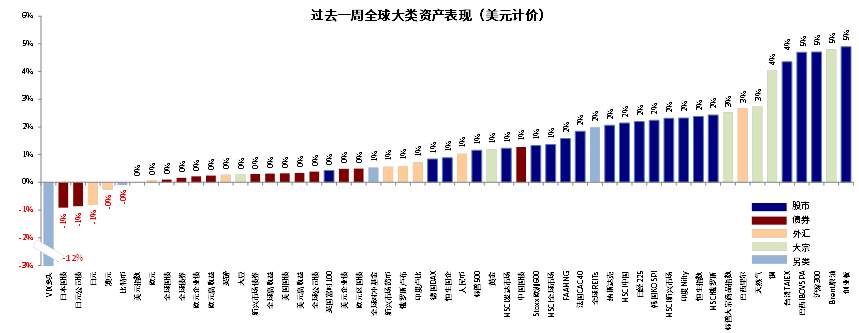

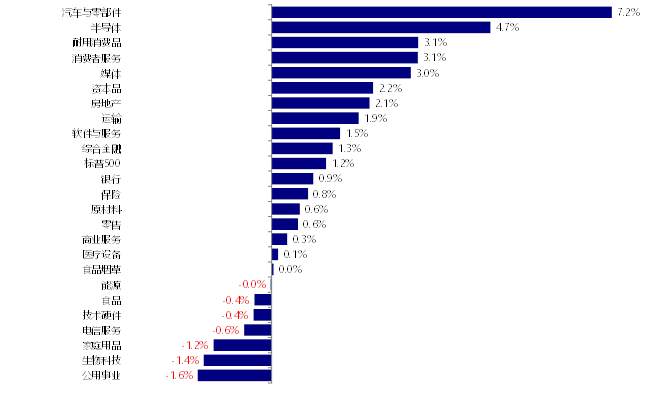

►资产表现:大宗>股>债;大宗反弹,利率回落。过去一周,美元计价下,大宗>股>债,创业板、原油、沪深300、巴西股市、铜、天然气领涨,欧美股市上涨,黄金走强;VIX领跌,日本国债、日元下跌。板块层面,汽车与零部件、半导体、耐用消费品领涨,公用事业、生物科技、家庭用品领跌。美元指数持平,人民币大涨,利率小幅回落。

过去一周,美元计价下,大宗>股>债,创业板、原油、沪深300、巴西股市、铜、天然气领涨,欧美股市上涨,黄金走强;VIX领跌,日本国债、日元下跌

过去一周,汽车与零部件、半导体、耐用消费品领涨,公用事业、生物科技、家庭用品领跌

过去一周,美股整体上涨,盈利上修是贡献美股上涨的主要因素

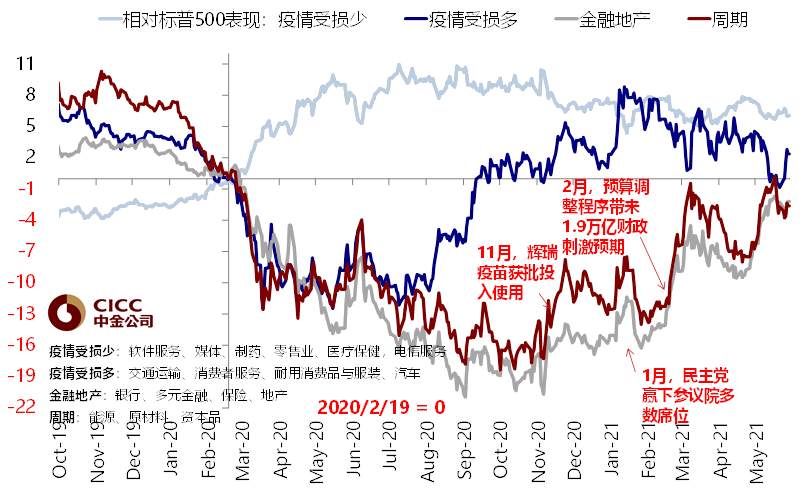

过去一周,疫情受损多板块相对跑赢,疫情受损少板块相对跑输

过去一周,10年美债利率微降至1.59%,其中实际利率回落,通胀预期基本保持不变

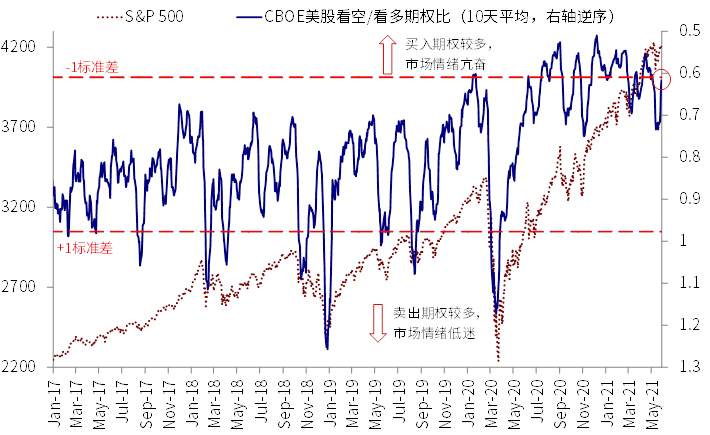

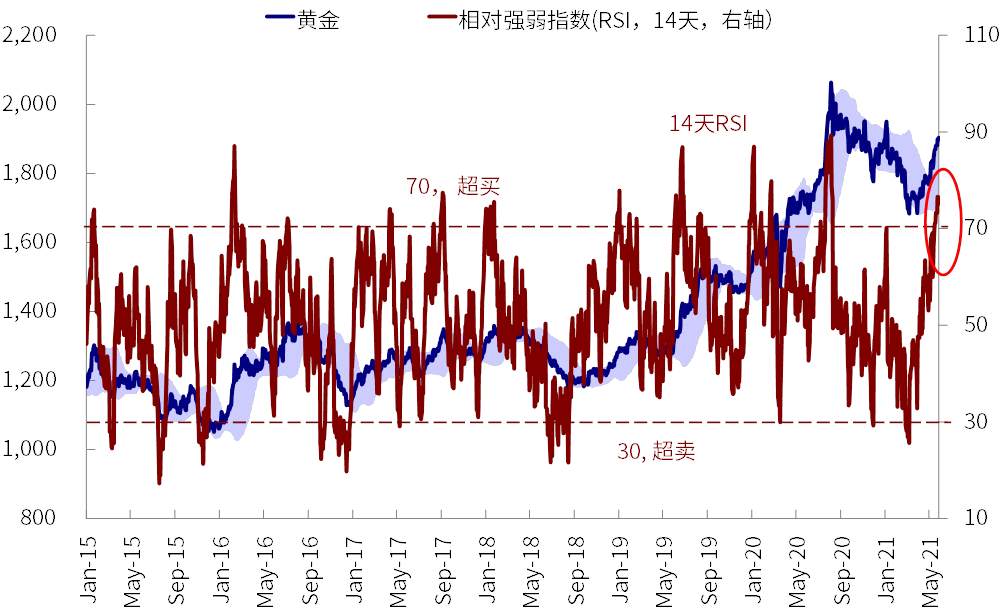

►情绪仓位:黄金超买,铜多头骤降。过去一周,VIX指数持续回落,美股put/call比例回落明显。黄金依然超买,美股市场空头仓位继续减少,铜多头骤降。

过去一周,VIX指数持续回落

CBOE美股看空/看多期权比例(10天平均)过去一周回落明显,目前略高于历史均值-1倍标准差

过去一周,伴随黄金的上涨,黄金RSI点位继续攀升,当前已严重超买

过去一周,铜期货多头仓位大幅减少

►资金流向:美股加速流入,货币基金流入激增。一周,债市持续流入,股市及货币市场基金加速流入,货币市场基金更为明显;分市场看,美国及欧洲股市加速流入,新兴市场和日本流入有所放缓。

过去一周,债市持续流入,股市及货币市场基金加速流入,货币市场基金更为明显

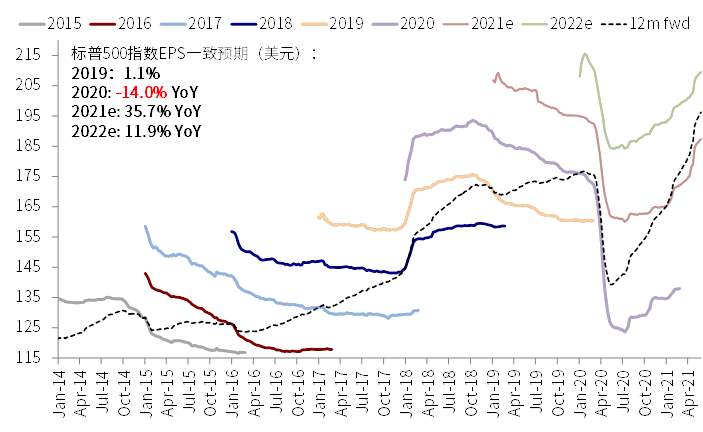

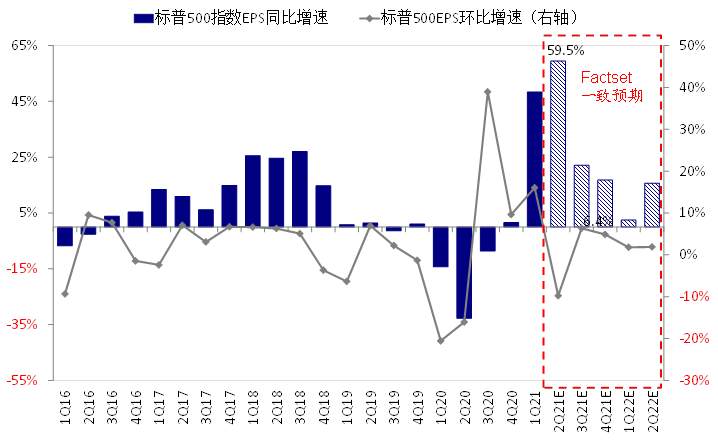

►基本面与政策:美国4月核心PCE同比创1992年以来新高。4月美国核心PCE物价指数同比创1992年以来新高;此外,伴随4月新屋价格的抬升,美国4月新建住房销售环比较3月下跌5.9%且不及预期。盈利方面,当前Factset统计标普500指数2021年EPS一致预期同比增长35.7%,持续上修。

美国4月PCE物价指数同比增长3.6%,创2008年以来最快增速,耐用品及非耐用品最为明显

伴随4月新屋价格的抬升,美国4月新建住房销售仅86.3万户,环比3月下跌5.9%

过去一周经济数据总结

标普500指数2021年EPS一致预期同比增长35.7%,市场一致预期2022年同比增长11.9%

美股二季度盈利同比增速有望达到59.5%高点,但三季度环比仍有望继续改善

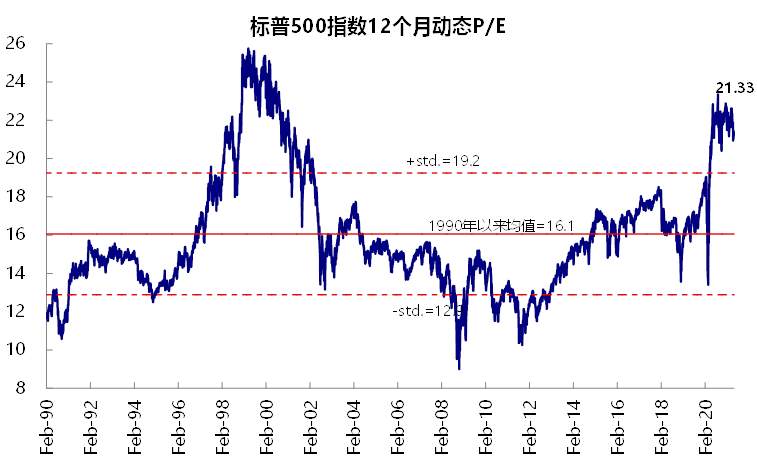

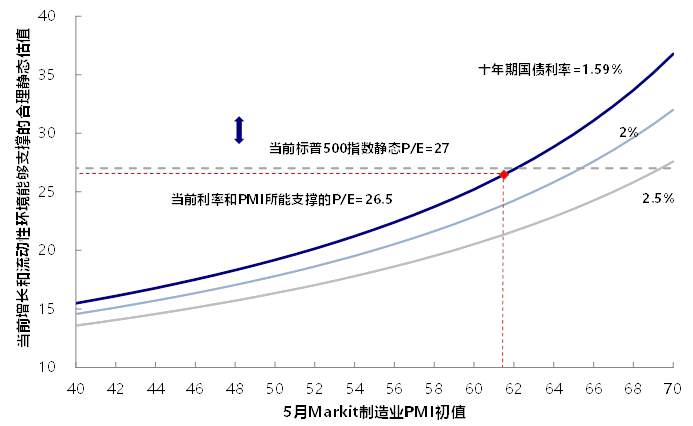

►市场估值:估值均有所回落。当前标普500指数27倍静态P/E依然高于增长(5月Markit制造业PMI=61.5)和流动性(10年美债利率1.59%)能够支撑的合理水平(~26.5倍)。包括欧洲、日本、新兴在内的全球主要市场股市的估值水平虽然较前月有所回落,但仍处于历史相对高位。

当前标普500指数12个月动态P/E达21.3倍,超过1990年以来均值向上一倍标准差

当前标普500的27倍静态P/E略高于增长和流动性能够支撑的合理水平(~26.5倍)

文章来源Kevin策略研究,版权归原作者所有,如有侵权请联系本人删除。

Tuyên bố miễn trừ trách nhiệm: Quan điểm được trình bày hoàn toàn là của tác giả và không đại diện cho quan điểm chính thức của Followme. Followme không chịu trách nhiệm về tính chính xác, đầy đủ hoặc độ tin cậy của thông tin được cung cấp và không chịu trách nhiệm cho bất kỳ hành động nào được thực hiện dựa trên nội dung, trừ khi được nêu rõ bằng văn bản.

Để lại tin nhắn của bạn ngay bây giờ