截至2024年8月30日23时,全部A股(不考虑上市一年以内的新股)2024年半年报基本披露完毕。我们从业绩增速、ROE、现金流、分红比例等多项关键财务指标展开分析,梳理了各板块的业绩和分红情况。

线索一、2024H1全部A股业绩增速磨底

1.1、全A净利润同比增速有所回落

全A维度:上半年全A非金融净利润增速略低于一季度,经济修复动能尚需巩固

从营收累计同比增速来看:

全A整体2024H1营收累计同比增速为-1.46%,较2024Q1降低0.28个百分点;全A非金融2024H1营收累计同比增速为-0.48%,较2024Q1降低1.29个百分点;全A非金融石油石化2024H1营收累计同比增速为-0.93%,较2024Q1降低0.97个百分点 。

。

若无明确标明单季度增速,增速均指代以整体法计算的累计同比增速,其中Q1、H1、Q1~Q3、A分别指当年前一、二、三、四个季度累计同比,24H1-24Q1指2024年上半年增速与一季度增速之差;业绩增速、净利润增速等类似表述均指代归母净利润增速,下同

若无明确标明单季度增速,增速均指代以整体法计算的累计同比增速,其中Q1、H1、Q1~Q3、A分别指当年前一、二、三、四个季度累计同比,24H1-24Q1指2024年上半年增速与一季度增速之差;业绩增速、净利润增速等类似表述均指代归母净利润增速,下同

从归母净利润累计同比增速来看:

全A整体2024H1净利润累计同比增速为-2.24%,较2024Q1回升2.05个百分点;全A非金融2024H1净利润累计同比增速为-5.30%,较2024Q1略降0.06个百分点;全A非金融石油石化2024H1净利润累计同比增速为-7.56%,较2024Q1回升0.02个百分点。

从扣非净利润累计同比增速来看:

全A整体2024H1扣非净利润累计同比增速为-0.58%,较2024Q1回升1.54个百分点;全A非金融2024H1扣非净利润累计同比增速为-2.93%,较2024Q1回落1.33个百分点。全A非金融石油石化2024H1扣非净利润累计同比增速为-5.39%,较2024Q1回落1.67个百分点。

从单季度同比增速来看:

全A整体2024Q2营业收入/净利润单季同比增速分别为-1.83%/-0.49%,较2024Q1变动-0.66/+3.80个百分点。全A非金融2024Q2营业收入/净利润单季同比增速分别为-1.76%/-5.52%,较2024Q1回落2.57/0.29个百分点。全A非金融石油石化2024Q2营业收入/净利润单季同比增速分别为-1.93%/-7.73%,较2024Q1回落1.97/0.15个百分点。

从单季度环比增速来看:

全A非金融2024Q2单季度营收环比增速为7.48%,纵向比较来看处于2010年以来历史低位;全A非金融2024Q2单季度归母净利润环比增速为9.32%,处于2010年以来较低分位(7.10%)。

对业绩进行量价拆分,2024全A非金融结构呈现“量减价增”,与规模以上工业企业较为一致:选取营业收入作为量和价的综合体现、毛利率作为价格指标。2024H1全A非金融营业收入/净利润累计同比增速分别为-0.48%/-5.30%,较2024Q1回落1.29/0.06个百分点;2024H1毛利率较2024Q1显著提升0.15个百分点,整体来看延续修复态势。

整体来看,如7月政治局会议中提及,“当前外部环境变化带来的不利影响增多,国内有效需求不足,经济运行出现分化”;2024H1全A非金融营收和净利润同比增速较2024Q1出现一定回落。但也要看到,我国经济稳定运行、长期向好的基本面没有改变,供需结构改善、物价温和回升,全A非金融毛利率延续修复趋势。

往后看,政治局会议和二季度货币政策执行报告指出“宏观政策要持续用力、更加给力。要加强逆周期调节,实施好积极的财政政策和稳健的货币政策”、“及早储配并适时推出一批增量政策举措”,7月下旬以来OMO和LPR降息、加力支持大规模设备更新和消费品以旧换新等已在相继出台,新一轮呵护政策值得期待。

上市板:2024H1主板营业收入相对持稳,净利润同比增速显著改善;创业板营业收入维持增长,净利润同比增速有所回落;科创板业绩增速波动加大。

从营收累计同比增速来看:

主板2024H1营收累计同比增速为-1.77%,较2024Q1降低0.30个百分点;创业板整体2024H1营收累计同比增速为2.85%,较2024Q1回升0.27个百分点;创业板(剔除温氏股份、乐视网、宁德时代、保力新以及光线传媒)2024H1营收累计同比增速为4.35%,较2024Q1回升0.41个百分点;科创板2024H1营收累计同比增速为3.53%,较2024Q1回落2.71个百分点。

从净利润累计同比增速来看:

主板2024H1净利润累计同比增速为-1.91%,较2024Q1大幅回升2.53个百分点;创业板整体2024H1净利润累计同比增速为-3.05%,较2024Q1回落3.09个百分点;创业板(剔除温氏股份、乐视网、宁德时代、保力新以及光线传媒)2024H1净利润累计同比增速为-10.80%,较2024Q1降低5.81个百分点;科创板2024H1净利润累计同比增速为-20.35%,较2024Q1大幅回落16.64个百分点。

整体来看,2024H1主板营业收入相对持稳,净利润同比增速显著改善;创业板营业收入维持增长,净利润同比增速有所回落;科创板业绩增速波动加大。从2024H1绝对增速来看,营业收入同比增速方面,主板>创业板整体>创业板(剔除部分个股)>科创板;净利润同比增速方面,主板>创业板整体>创业板(剔除部分个股)>科创板。从24H1相对于24Q1增速边际变化来看,营业收入方面,创业板(剔除部分个股)>创业板>主板>科创板;净利润方面,主板>创业板>创业板(剔除部分个股)>科创板。

宽基指数:2024H1沪深300净利润同比增速相对占优,中证1000明显改善

从营收累计同比增速来看:

以沪深300指数为代表的大盘股2024H1营收累计同比增速为-1.27%,较2024Q1回落0.36个百分点;以中证500指数为代表的中盘股2024H1营收累计同比增速为-1.63%,较2024Q1提升0.70个百分点;以中证1000指数为代表的小盘股2024H1营收累计同比增速为-0.76%,较2024Q1回升1.33个百分点;以中证2000指数为代表的微盘股2024H1营收累计同比增速为-1.32%,较2024Q1降低0.82个百分点。

从净利润累计同比增速来看:

沪深300指数2024H1净利润累计同比增速为-0.50%,较2024Q1回升2.59个百分点;中证500指数2024H1净利润累计同比增速为-8.44%,较2024Q1回升4.87个百分点;中证1000指数2024H1净利润累计同比增速为-7.97%,较2024Q1回升6.22个百分点;中证2000指数2024H1净利润累计同比增速为-17.77%,较2024Q1回落9.54个百分点。

整体来看,2024H1沪深300净利润同比增速相对占优,中证1000明显改善。从各指数绝对增速来看,2024H1营业收入累计同比增速方面,中证1000>沪深300 >中证2000指数>中证500;净利润累计同比增速方面,沪深300>中证1000 >中证500 >中证2000。从24H1相对于24Q1增速边际变化来看,营收方面,中证1000>中证500>沪深300>中证2000指数;净利润方面,中证1000>中证500>沪深300>中证2000。

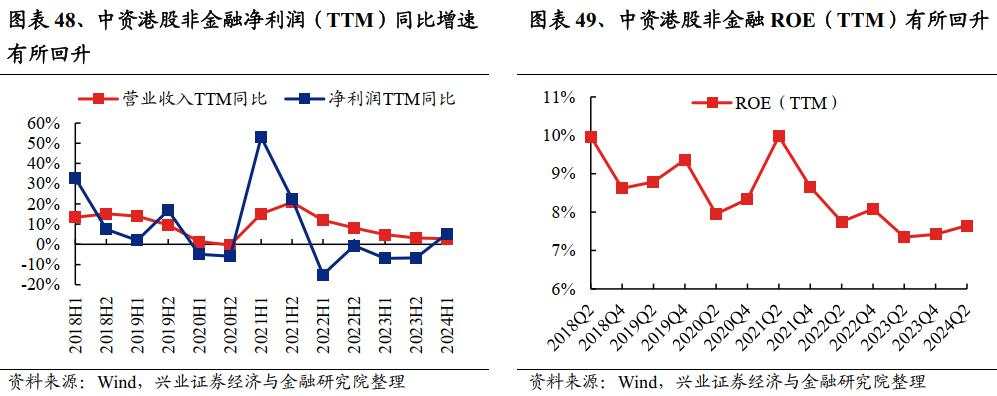

1.2、2024Q2全A非金融ROE(TTM)有所回升

从ROE(TTM)来看:

全A整体2024Q2 ROE(TTM)为8.00%,较2024Q1回升0.08个百分点;全A非金融2024Q2 ROE(TTM)为7.48%,较2024Q1回升0.05个百分点;全A非金融石油石化2024Q2 ROE(TTM)为7.09%,较2024Q1回升0.01个百分点。

对全A非金融的ROE(TTM)进行杜邦拆解,2024Q2或主要受资产负债率回升支撑,净利润改善提供一定增量:全A非金融2024Q2 ROE(TTM)为7.48%,较2024Q1回升0.05个百分点;其中销售净利率(TTM)为4.98%,较2024Q1回升0.02个百分点;资产周转率(TTM)为61.02%,较2025Q1降低0.52个百分点;资产负债率为58.08%,较2024Q1提高0.43个百分点。

整体来看,2024Q2 ROE(TTM)略有回升,全A整体回升幅度>全A非金融>全A非金融石油石化,结构上或主要由石油石化、保险等行业的提升驱动;分项上,二季度全A非金融ROE(TTM)或更多受资产负债率回升支撑,价格因素带来的利润率边际改善也有一定贡献。

1.3、全A非金融营业现金比率继续回落,研发和财务费用率略有上行

从现金流量净额占营业收入TTM比例来看,2024Q2全A非金融经营现金流量净额仍能“Cover”投资现金流量,筹资现金净流出规模占比扩大:2024Q2全A非金融经营现金流量净额占营业收入比例(即营业现金比率,TTM)为9.01%,较2024Q1下降0.50个百分点;投资现金流量净额/营业收入(TTM)绝对值为8.32%,较2024Q1的绝对值提高0.43个百分点;筹资现金流量净额/营业收入(TTM)的绝对值为2.17%,较2024Q1的绝对值提高0.06个百分点。

全A非金融研发和财务费用略有提高,带动“四费”费用率整体上行:2024Q2全A非金融销售费用率/管理费用率/研发费用率/财务费用率(均为TTM)分别为3.24%/3.24%/2.54%/0.91%,较2024Q1分别变动-0.01/+0.01/+0.07/+0.08个百分点。

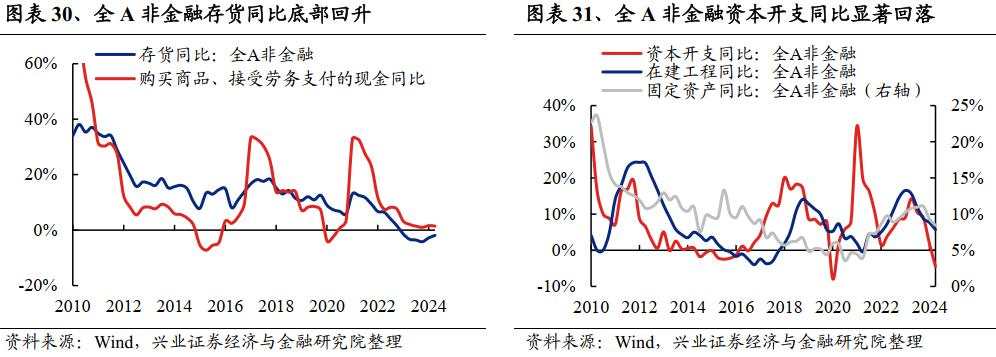

1.4、库存周期仍在底部徘徊,产能周期加速出清

。

。

上游资源:石油石化、煤炭、有色金属,均为申万一级行业,下同

上游资源:石油石化、煤炭、有色金属,均为申万一级行业,下同

中游材料:钢铁、基础化工、建筑材料

中游制造:建筑装饰、机械设备、电力设备、国防军工

可选消费:汽车、家用电器、轻工制造、商贸零售、社会服务、美容护理

必需消费:食品饮料、纺织服饰、医药生物、农林牧渔

TMT:电子、计算机、传媒、通信

金融地产:银行、非银金融、房地产

其他服务:公用事业、交通运输、环保

风险提示

张启尧 SAC执业证书编号:S0190521080005

张倩婷 SAC执业证书编号:S0190521110002

林 怡 SAC执业证书编号:S0190523080001

研究助理:

夏秋

Được in lại từ 见闻VIP, bản quyền được giữ lại bởi tác giả gốc.

Tuyên bố miễn trừ trách nhiệm: Quan điểm được trình bày hoàn toàn là của tác giả và không đại diện cho quan điểm chính thức của Followme. Followme không chịu trách nhiệm về tính chính xác, đầy đủ hoặc độ tin cậy của thông tin được cung cấp và không chịu trách nhiệm cho bất kỳ hành động nào được thực hiện dựa trên nội dung, trừ khi được nêu rõ bằng văn bản.

Tải thất bại ()