大盘回顾

亚马逊财报惊艳领涨,AI与云端概念助攻美股连涨三周

上周美股在基本面支撑下延续强势,标普500已连续三周上涨,并创下六个月连涨纪录。亚马逊(AMZN)财报大超预期,云端业务(AWS)营收年增20%,推动股价飙升9.6%,带动非必需消费及AI概念股走强。

特斯拉(TSLA)因即将展示飞行车原型上涨3.7%,能源股雪佛龙(CVX)并购Hess后获利改善上扬2.7%。AI与云端基建股逆势上行,SMCI、PLTR、WDC等表现亮眼。

尽管美联储如预期降息25个基点,但鲍威尔暗示12月不确定性,短暂压制市场情绪;整体而言,美股受大型科技财报与贸易进展提振,三大指数全线收高,纳指周涨2.2%领跑。

今日盘前分析

美政府停摆延续,市场聚焦ADP就业数据与美联储动向

本周全球市场在上周剧烈波动后延续修复势头,投资人焦点转向美国民间就业数据,以判断劳动力市场与货币政策走向。由于美国政府停摆进入史上第二长纪录,官方经济数据(包括非农与JOLTS职位空缺)暂停发布,ADP私人就业报告成为关键关注。

美联储内部意见分歧加剧,鲍威尔上周释出鹰派信号,暗示年内可能不再降息,而理事沃勒则主张继续宽松以支撑就业。市场对12月降息预期从一周前的90%降至69%。与此同时,中美贸易休战后的乐观情绪退潮,中国10月制造业扩张放缓,令亚洲与欧洲市场情绪承压。欧洲期指今早小幅走高,美元受美联储立场支撑维持强势,但分析师普遍预期,后续数据若显经济裂痕,美元涨势或难持续。

本周华尔街焦点重回财报季,数百家企业将陆续公布业绩,投资人也将密切关注贸易进展与美联储官员的最新发言。若无进一步行动,美国政府停摆将在周四创下史上最长纪录,市场情绪料受牵动。

财报方面,重点公司包括:

周一公布的Palantir(PLTR)、安森美(ON)、Clorox(CLX);

周二AMD、Shopify、Uber、Amgen与辉瑞(PFE);

周三麦当劳(MCD)、AppLovin(APP)、高通(QCOM)、Arm、DoorDash、Fortinet;

周四AstraZeneca(AZN)、康菲石油(COP)、Airbnb(ABNB)、Take-Two(TTWO)与Block(XYZ);

周五则有Constellation Energy(CEG)、KKR、Enbridge(ENB)与Duke Energy(DUK)。

贵金属板块方面,Wheaton Precious Metals(WPM)第二季度创下产量纪录,维持稳健现金流与成长潜力;Newmont则因资产出售导致黄金产量年减15%,虽营收成长20%,但未来成本压力仍存。整体而言,本周市场波动可能受大型科技与制药股财报、政府停摆及联储言论共同驱动。

NAS100

维持强势通道上行,短线或迎技术性回调

NAS100日线结构显示,自5月以来指数稳步运行于上升通道内,多头趋势明确。目前价格位于通道上缘附近,短线呈现高位整理迹象,显示多方动能略有放缓。若价格未能有效突破上轨,预计将回踩通道中线或EMA支撑区(约25,300一带)以蓄势。整体趋势仍偏多,只要价格稳守通道下沿支撑,后市仍有望维持高位震荡上行格局。

VIX (恐慌指数)

VIX低位震荡企稳,市场风险情绪或有边际升温迹象

从VIX波动率指数日线走势来看,近期整体维持在16–18区间内震荡整理,处于年内相对低位。尽管波动率持续受抑,显示市场整体风险偏好仍强,但短期来看,VIX已呈现低位反弹迹象,暗示部分投资者开始进行防御性布局。若VIX突破18.5–19上方压力区,或意味着市场短期波动可能加剧,对美股指数构成一定压制

RoKu(ROKU)

Roku重回三位数关口,盈利转型与平台扩张成长期支撑

Roku(ROKU)在第三季度交出亮眼成绩单后,成功突破100美元大关,市场开始将此价位视为新的强支撑。公司平台收入同比大增17%,增速超越用户增长,反映其广告与订阅货币化策略奏效。管理层预计ARPU(每用户平均收入)将持续上升,2026年家庭用户数有望突破1亿。Roku正通过优化主屏广告布局、拓展体育与SVOD服务等方式,强化生态黏性并扩大营收来源。

财务方面,公司持有23亿美元现金储备,利息收入稳定,EBITDA增速达19%,预计2027年将几乎翻倍。以当前约18倍的EV/EBITDA估值来看,Roku在成长性与盈利弹性上具备吸引力。虽然流媒体行业竞争与广告周期性风险仍存,但Roku的品牌、用户基础与现金实力为其构筑了坚实防线。短期回调至100美元区域或将成为投资者布局中长期成长机会的理想切入点。

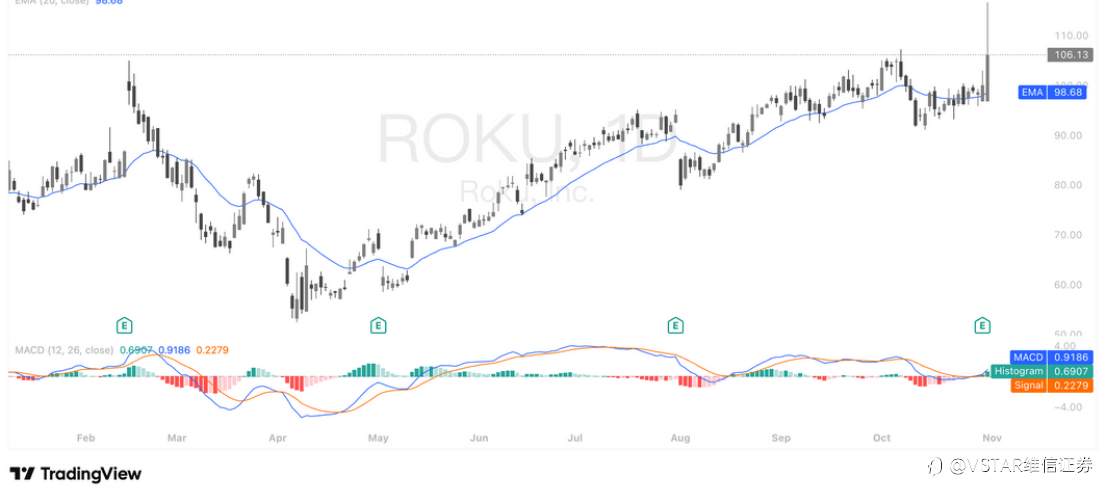

ROKU周五强势拉升6.1%,放量突破百元关口与20日EMA(98.68),显示买盘动能显著回归。MACD双线形成金叉并上穿零轴,柱状体持续放大,反映趋势动能正快速增强。短线若能稳守100美元上方,预计将延续上攻节奏,下一压力位于115美元附近,后续若伴随量能维持,将确立中期上升趋势。

Nebius(NBIS)

Nebius维持强势结构,财报前技术面偏多

Nebius(NBIS)近三个月股价攀升约140%,反映市场对其作为垂直整合AI基础设施提供商的增长预期。公司与微软达成的大额合作、作为英伟达NCP参考平台的深度集成以及管理层宣称的显著成本与能效优势,构成了明显的护城河与定价弹性;同时通过增发筹得约43亿美元现金,短期流动性压力有所缓解。进入第三季度,市场将聚焦三项能否验证溢价估值的关键指标:GPU资源利用率能否维持高位、ARR能否按管理层预期(年底目标9–11亿美元)快速增长,以及企业级客户能否持续扩张;共识预期本季营收约1.557亿美元、每股亏损0.52美元,若超预期将强化多头论调。

风险方面,Nebius高度资本密集(GPU与数据中心投入大)、对英伟达供货与微软等大客户存在集中度依赖,且已发行可转债带来稀释压力——任何建设延误或GPU短缺都可能压制估值。总体判断:若Q3数据显示利用率与ARR继续攀升,Nebius的高增长估值具有合理性并可能进一步上涨;但在基本面与交付未被完全证实前,投资者应权衡增长前景与执行/供应链风险,关注财报中的利用率、合同书面化程度与未来资本需求披露。

技术面显示,Nebius(NBIS)股价在触及100美元支撑区后迅速反弹,重新站上20日EMA(118.12),显示买盘力量明显增强。目前价格运行于短期均线上方,MACD快慢线接近金叉且柱状图由负转平,动能正逐步修复。若价格能突破前高134美元,将打开进一步上行空间,目标或指向140美元区域;反之,若跌破EMA并回落至118美元下方,则短线反弹结构将受损。整体来看,趋势仍处于中期上升通道内,财报前技术面维持积极偏多的预期。

#金融 #投资 #交易 #美股 #美股行情 #VSTAR

Tuyên bố miễn trừ trách nhiệm: Quan điểm được trình bày hoàn toàn là của tác giả và không đại diện cho quan điểm chính thức của Followme. Followme không chịu trách nhiệm về tính chính xác, đầy đủ hoặc độ tin cậy của thông tin được cung cấp và không chịu trách nhiệm cho bất kỳ hành động nào được thực hiện dựa trên nội dung, trừ khi được nêu rõ bằng văn bản.

Để lại tin nhắn của bạn ngay bây giờ